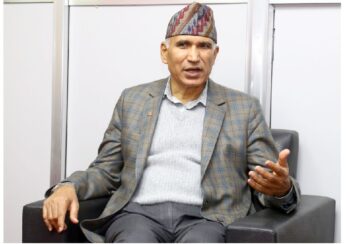

पाली बैंकिङ बजारमा सानो तहदेखि उच्तहसम्म उस्तै छवि कायम राख्न सफल सन्तोष कोइराला अध्ययनशील बैंकरको रुपमा चिनिन्छन् । सरल, नम्र र पीआर क्षमताका हिसावले अब्बल देखिएका कोइरालाले २ दशक बैंकिङ क्षेत्रमा बिताइसकेका छन् । पहाडी जिल्ला भोजपुरबाट तराईको झापा झरेका खानदानी कोइराला परिवारका सदस्य सन्तोषले बैंकिङ करियरमा कहिल्यै पनि रोकिनु परेन । यद्यपि, उनका आफन्त र नातेदार बिभिन्न क्षेत्रमा सफल हुँदा पनि उनलेचाँहि आफ्नै बलबुतामा करिअर निर्माण गरे ।

सानिमा बैंकलाई सफल र बलियो बनाउने एउटा थिंक ट्यांक कोइरालालाई माछापुच्छ्रे बैंकले ठूलो मूल्य तिरेर भित्र्याएको थियो । यद्यपि, कोइरालाले माछापुच्छ्रेमा आफ्नो क्षमताको राम्रो प्रदर्शन गरिसकेका छन् । गत बुधबार साँढे १० बजे यस पंतिकार लाजिम्पाटस्थित एमबीएल टावर पुग्दा कोइरालाले ३ वटा मिटिङ सकाइसकेका थिए । एकै दिनमा आधा दर्जन मिटिङ र कार्यालयको नियमित काम अनि घरपरिवार र साथीभाईको अन्य जिम्मेवारीकासाथ समाजसेवाको काममा समेत संलग्न गराउन सफल कोइराला भविष्यमा नेपालका चम्किला बैंकर हुन् ।

साँढे२ घन्टा लामो कुराकानीमा अर्थतन्त्र र वित्तीय क्षेत्रको समस्यादेखि लोकतन्त्रको अवस्थासम्म व्याख्या गर्न भएका कोइरालाको अध्ययनमा धेरै रुची भए पनि समय व्यवस्थापन हुन नसक्दा चिन्ता लाग्दोरहेछ । भोजपुरको दुर्गम गाउँमा पहिलो श्रेणीमा एसएलसी पास गरेका कोइराला पढाईमा सँधैअब्बल रहे । आईएस्सी र वीकम पनि राम्रो नम्बर ल्याएपछि कोइराला दक्षिण भारतको चेन्नई (मद्रास)मा सीए पढ्न गए । पढ्न गएका उनी लामो बिरामी परेपछि झापामै फर्के र कलेजमा अध्यापन गराउन लागे । पछि त्रिविबाट एमबीए र नेदरल्याण्डको इरास्मस युनिभर्सिटीबाट एड्भान्स लिडरसिप एण्ड म्यानेजमेन्टमा डिप्लोमा गरे । बैंकरहरूका लागि सबैभन्दा आवश्यक पब्लिक रिलेसन स्किलमा कोइरालालाई अब्बलरुपमा चिनिन्छ । सरल मिजासका उनले एकपटक चिनेका व्यक्ति सधैंका लागि मित्र बनाउने खुबी राख्छन् । उनले साढे २ दशक बैंकिङमा बिताउँदा जम्मा ३ वटा बैंकमात्रै फेरेका छन् ।

सन २००० मा बैंक अफ काठमाडूबाट बैंकिङ सुरु गरेका उनले त्यहाँ साढे ४ वर्ष बिताए । त्यसपछि सानिमा विकास बैंकमा साढे ९ वर्ष बिताए । सानिमा बैंकलाई अब्बल विकास बैंक बनाउँदै बाणिज्य बैंकमा स्तरोन्नति गर्न कोइरालाले गरेको मेहनत सम्झिँदा उनलाई अहिले पनि गर्व लाग्छ । सानिमा बाणिज्य बैंकसमेत बनाएर सोटो समयमै माछापुच्छ्रे बैंक ज्वाइन गरे । सानिमाकै प्रवद्र्धकहरूले माछापुच्छ्रे बैं

सबैजसो बैंकहरू मर्जरमा जाँदै विजनेस बढाउँदै छन्, तर माछापुच्छ्रे बैंकचाहिँ सुस्त देखियो नि किन ?

हामीले मर्जरको कुरा अगाडि बढाइराखेको पनि हो । हाम्रो बोर्ड लेवलमा मर्जर कमिटी पनि छ । मर्जरका विषयमा केही कमर्शियल बैंकहरूसँग कुराकानी पनि भइरहेका छन् । अरू क्षेत्रीयस्तरका विकास बैंकहरूसँग कुरा भइरहेको छ । यसमा प्राइसिङका कुराहरू पनि छन्, स्टाफका कुराहरू पनि छन्, कुराकानीचाहिँ प्रसस्तरुपमा भएको हो, तर मेटरलाइजेसन चाहिँ हुन सकेन ।

स्टाण्डर्ड फाइनान्ससँग गरेको मर्जरपछि तनाव अझै बाँकी छ कि क्या हो ?

सबै तनाव सकिसक्यो, अब बाँकी केही छैनन् । अब हामी सम्भावित बैंक तथा वित्तीय संस्थाहरूको खोजीमा छौं ।

पहिले जनता बैंकसँग मर्जरको कुरा टुटेपछि माछापुच्छ्रे बैंकले मर्जरको कुनै पहल नै गरेन । प्रतिस्पर्धी धेरै भइसके अब एक्लै हिँड्न सकिन्छ त ?

त्यसैले हामीले नेटवर्क विस्तारमा लागेका छौं । अहिले १ सय ५९ वटा शाखाहरू विस्तार गरिसक्यौँ । पूर्वदेखि सुदूरपश्चिमसम्म हिमाल, पहाड र तराईसम्म माछापुच्छ्रे बैंकको नेटवर्क पुगिसक्यो । प्रतिफल ठूलो कुरा हो, क्यापिटल ठूलो भएर मात्र राम्रो हुने होइन । ठूलो बैंक भएर गभर्नेन्स र पूरा कम्प्लाई हुने भन्ने हो र ? त्यसको लागि अरू सबै इण्डीकेटरहरू आफ्नो अब्बलमा हुनुपर्छ । मर्जर भएर मात्र व्यवसाय विस्तार हुने होइन, क्रमिकरुपमा व्यवसाय गर्दै जाने हो ।

मुख्य कुरा हामीले बैंक ठूलो बनाउँदा क्यापिटल पनि ठूलै हुन्छ, झन्डै १६ अर्बको क्यापिटल हन्छ । त्यसमा प्रतिफल दिने बेलामा ८ अर्बमा दिए पनि १६ अर्बमा दिए पनि कमाउने एउटै हो ।लगानीकर्ताको साइटबाट हेर्दा रिटर्न एण्ड इक्विटी के हो भन्ने कुराले फरक पार्छ । उता रेगुलेटरको साइडबाट हेर्दाचाहिँ बैंकको साइज संख्याहरूलाई कम गराउन पर्छ भन्नेखालका कुरा आएका छन् । कति कम्प्लाइट छ कति गर्भनेन्समा कत्तिको बलियो भएर बसेको छ । कर्पोरेट गभर्नेन्सका कुरा, पोलिसीहरू प्रोसुडरहरू, राष्ट्र बैंकले जारी गरेका नियमहरू कत्तिको पालना गर्छन् भन्ने कुराहरू बैंक दर्रो हो कि होइन भन्ने अर्थ राख्छ जस्तो लाग्छ मलाई ।

नाफा कमाउने हिसाबले यति बढी भन्ने हिसाबले नभएर सुशासन कस्तो छ । बैंकहरूचाहिँ हरेक प्यारामिटरमा अब्बल छ, भन्ने हिसाबले बैंक राम्रो वा नराम्रो भन्ने छुटिनुपर्छ । माछापुच्छ्रे बैंकको सन्दर्भमा हेर्ने हो भने हामीचाँहि आफूलाई पूर्ण रुपमा कम्प्लाइट छ भन्छौं । राष्ट्र बैंकको रुपमा अब्बल छ । गोएमएलमा राष्ट्र बैंकको निर्देशन आउनेबित्तिकै हामीले अरूभन्दा छिट्टो काम गरिसकेको अवस्था थियो । एनएफआरएस लागू गर्ने पहिलो बैंक हो माछापुच्छ्रे बैंक ।

स्ट्रेन्थ त राम्रो छ भन्नु भयो, कति नम्बरमा पर्छ माछापुच्छ्रे बैंक ?

नाफालाई लिएर हेर्ने हो भने पुस मसान्तको समयलाई लिएर हेर्ने हो भने हामी १७/१८ मा पुगि सकेका छौं, नाफाको हिसाबले । किनभने कति बैंकहरू मर्जरमा गए हामी त एक्लै हिँडेका हौं । कम्प्लाइन्सको रुपमा हेर्ने हो भने हामी टपमा पुगिसकेका छौं । हामीले बैंकलाई जुन तरिकाले लगिराखेका छौं, त्यसले एकदम सन्तुष्ट छौं । कुनै प्यारामिटरलाई हरेर कति नम्बरमा राख्ने भन्ने कुरा हो । हामीचाहिँ बीच–बीचका बैंक हौं ।

बजार हेर्दा त एग्रेसिभ रुपमा अघि जानुपर्ने होइन, माछापुच्छ्रे बैंक एग्रेसिभ जाँदैन ?

एग्रेसिभरुपमा अघि बढेको छौं । छ महिनामा हेर्नुभयो भने लोनको ग्रोथमा हामी पाँच नम्बरमा छौं । डिपोजिटको ग्रोथ हेर्ने हो भने २ नम्बरमा छौं किनकी एसै वर्ष हामीले ८० वटा शाखा खोलेको हुनाले सबै अपरेटिङ कष्ट बढेर गयो । एचआर कष्ट पनि बढ्ने भैहाल्यो । त्यो कारणचाहिँ नाफा कम होकि भन्ने देखियो । अब शाखा विस्तार धेरै प्लान छैन । जति अहिले खोलेको शाखाहरूले दिने विजनेश र ग्रोथले दिने नाफाको हिसाबले माछापुच्छ«े बैंक धेरै माथि आउँछ भन्ने लाग्छ ।

ठूलो बैंक मर्ज गर्नुभन्दा साना संस्था गाभ्न फाइदा हुन्छ भन्छन्, कसरी फाइदा हुन्छ ?

ठूला बैंक हेर्ने हो भने क्यापिटल एडुकेसीको हिसाबले टाइट छन् । साना विकास बैंकहरू झन्डै १९/२० प्रतिशत एडुकेसी लिएर बसेका छन् । मर्ज गर्दा त्यहाँ आउने ग्यापले बढी विजनेश गर्न सकिन्छ । साना बैंकहरूमा साना–साना लोनहरू हुन्छ । सबै कोल्याटर बेस लोनहरू हुन्छ । केही गरी भोलि बिग्रने अवस्था आयो भने पोर्टफोलियो बिग्रन्छ, त्यसले ठूलो असर केही गर्दैन । मानव संशाधनको गुणस्तर एकदम कम हुन्छन् ।

खासमा साना विकास बैंकहरू हेर्दा सजिलो, ८०/९० स्वाप दिए हुने रैछन् । एचआर व्यवस्थापनमा खासै समस्या आउँदैन, सीईओको लेवललाई पनि डेपुटी म्यानेजर लेवलमा एड्जष्ट गर्न सकिन्छ । अरू स्टाफहरू पनि सानो सानो लेवलको र ब्रान्चहरू पनि धेरै नभएकोलाई लिन सजिलो हुन्छ । ठूलो कमर्सियल बैंक मर्ज गर्दा ठूलो इस्यू भनेको एचआर म्यानेमेन्टमा छ । एउटै लेवलमा भएका सीईओ डेपुटी सीईओलाई म्यानेज गर्न गाह्रो हुने । एउटै मान्छेले हुने ठाउँमा ३ जना राख्नुपर्ने त्यो कारणले एचआरको मूल्य पनि धेरै हुने हुन्छ । ब्रान्चहरू दोहोरिने एउटै ठाउँमा २/२ वटा ब्रान्च हुने । व्यावसायको हकमा भन्ने हो भने सबै बैंकको टाइट हुन्छन् । प्रतिफलको हिसाब गर्ने हो, ठूलो भएकापछि उस्तै–उस्तै देखिन्छ । सम्पत्ति क्वालिटी रैनछ जोडिने बैंकहरूमा ठूलो असर गर्छ । क्वालिटीको कुरामा हामीले कुन ग्राहकलाई कस्तो कति जोखिम लिएर लोन दिने भन्ने हुन्छ । हाम्रो प्यारामिटरमा हामीले विश्लेषण गरेको जोखिम वहन गरेर लोन दिन्छौँ त्योभन्दा अलि फ्लेक्जिवल भएर अर्को बंैकले गरेको रहेछ भने त्यो प्रोजेक्टलाई लिएर फेरि प्रोभिजन गर्नुपर्ने अवस्था आउँछ । मर्जरको पाटोमा धेरै कुरा हेर्नुपर्ने अवस्था छ ।

तपाईंले छोटो समयमै बैंकिङ क्षेत्रमा छलाङ मार्नुभयो । यसै बैंकमा पनि सीईओको अफर आएको थियो रे नि हो ?

मलाई सीईओको अफर आएको छैन । अहिलेसम्म सीईओको अफर कहीँ पाएको पनि छैन । स्वभाविकरुपमा डेपुटी सीईओको रुपमा काम गरेको २ वर्ष भइसक्यो त्यसकारण भोलिको दिनमा नकार्न त सकिँदैन, तर आजको दिनसम्म मलाई सीईओको अफर आएको छैन ।

सीईओ नकार्नुभएको भन्ने पनि चर्चा थियो नि ?

कुनै बेलामा मेच्यूरेटी लेवलमा अलि पुगेको छैन कि बजारले कसरी हेर्छ ? कुनै पनि ठाउँमा पुग्दा धेरै विचार गर्नुपर्छ । बजारले कसरी लिन्छ भनेर पनि हेर्नुपर्छ । भोलिका दिनमा डेपुटी सीईओमा काम गरेको नै २ वर्ष भैसक्यो । मेरो मेच्यूरेटी लेवल पुगेको छैन, होइन म सीईओ बन्दिनँ भनेकोचाहिँ छैन । भोलिको दिनमा डेपुटी सीईओ भएको कारणले गर्दा अब अवसर आयो भनेचाहिँ सोच्नुपर्ने हुन्छ ।

छोटो समयमै डेपुटी सीईओ हुनुमा तपाईंमा के छ त्यस्तो ?

लिडरसिप क्वालिटीको कुरा हो । म पनि विद्यार्थी कालदेखि नै पढाइमा अब्बल थिएँ । व्याचलरमा र युनिर्भसिटीमा पनि टप गरेको पढ्नमा रुचि भएको मान्छे हुँ । व्यावस्थापनमा काम गर्नमा एउटा लिडरमा हुनुपर्ने क्वालिटी भएर नै यो लेवलसम्म आइपुगेको जस्तो लाग्छ । आफ्नो मेहनत तथा लगनशिलताका कारण पनि होला ।

माछापुच्छ्रे बैंक पहिले एउटा समूहले चलाएर समस्या आएको र अहिले नयाँ समूह आएपछि सुध्रिएको हो ?

पुरानो बारेमा खासै थाहा भएन । म चाँही माछापुच्छ्रे बैंक र स्टाडर्ड फाइनान्स भएपछि म आएको हुँ । मर्ज भएको सात वर्ष भैसक्यो । त्यसपछि राम्रो नराम्रो भन्ने किसिमको छैन, जो आउनुभयो व्यावस्थापनलाई विश्वास गरेर आउनुभएको हो । मैले नै माछापुच्छ्रे बैंक आउँदा ३ करोडको नाफा थियो । अहिले १ सय ५६ करोड पुगिसक्यो । लामो समयदेखि लाभांश खान सकिरहेको थिएन २/३ वर्षदेखि हामीले बोनस सेयर र क्यास डिभिडेन्ट बाँडिरहेका छौं । लोनको कुरा गर्ने हो भने मैले सुरु गर्दा १६ अर्ब थियो २३ अर्ब डिपोजिट थियो, अहिले ९१ अर्बको लोनमा छौं र एक खर्ब प्लस डिपोजिट छ । बैंक एकदम राम्रो ट्र्याकमा छौं । रेगुलेटरले दिएको हरेक प्यारामिटर्स सबै पूरा गरेर आएको बैंक हो ।

बैंक जुनरुपमा अघि बढ्नुपर्ने हो नबढेको मान्नुहुन्छ ?

म मान्दिन, किनभने यो बैंक हो । यहाँ पहिलो काम भनेकै डिपोजिटरको इन्टेष्ट प्रोटेक्ट गर्ने हो । सिनियर म्यानेजमेन्ट टिमले जहिले पनि डिपोजिटरको इन्टेष्टलाई प्रोटेक्ट गर्नुपर्छ । बैंकिङ इन्डष्ट्र भनेको आजको भोलि दोब्बर–तेब्बर नाफा कमाउने व्यवसाय होइन । विस्तारै ग्रो गर्दै अगाडि बढ्ने हो । मेरो धारणा त फलाना बैंकले यति कमायो, उति कमायो भन्ने होइन । निक्षेपकर्ताको हितमा हेर्नुपर्छ । विगतमा कतिपयले आफ्नै पैसा राखेर फिर्ता नआउने अवस्था पनि देख्यौं । बैंकिङ इण्डष्ट्री भनेकै एग्रेसिभ ग्रोथ गर्ने होइन । अरू उद्योग चलाएजस्तो बैंक चलाउने होइन ।

माछापुच्छ्रे बैंकका प्रमोटरहरूलाई सानिमा बैंकमा भएको क्रसहोल्डिङ बेच्न राष्ट्र बैंकले निर्देशन दिएको थियो, के भयो ?

मलाई राष्ट्र बैंकले त्यस्तो निर्देशन दिएको जस्तो लाग्दैन । त्यो बेलामा पनि क्रसहोल्डिङ थिएन । आजको दिनमा यो बैंकमा क्रसहोल्डिङ छैन ।

प्रवद्र्धक समूहका हिसाबले माछापुच्छ्रे बैंक र सानिमा बैंक मर्जरको सम्भावना कतिको छ ?

यो प्रमोटरहरूलाई सोध्नुपर्छ, म्यानेजमेन्टले दिने उत्तर यसमा छैन ।

प्रमोटरलाई दिने प्रतिफल घटेको छ यस्तो कति समय रहला ?

अहिले राष्ट्र बैंकले जुनखाले निर्देशनहरू ल्याइराखेको छ । काउन्टर साइक्लिङ बफरका कुरा छ । स्प्रेडदरका कुरा छ । वेसरेट गणनाविधि छ, यै अवस्थामा यै कुरा रैरह्यो भने बैंकहरूको नाफा बढ्न सक्दैन । स्प्रेड खुम्चिएको छ । यी कुरा आउनुको पछाडि बैंकहरूले मर्जरमा इन्ट्रेस्ट राखुन भन्ने देखिन्छ । पछिल्लो समय करका कुरा आएका छन्, यसलाई स्पेव बाइ स्टेप गर्दैको भए हुन्थ्यो । अहिले लोनको डिमाण्ड नै कम छ ।

नेपालमा बाणिज्य बैंकहरू धेरै भएकोमा सबैको सहमति छ, घटाउने उपाय किन सफल भएको छैन ?

बाणिज्य बैंक धेरै भए १० वटामा झार्नुपर्छ भन्ने लाइमा म होइन । फ्रि मार्केटमा हिजोका दिनमा राष्ट्र बैंकले नै लाइसन्स दिएर आएका बैंकहरू हुन् । रेगुलेट कसरी गर्ने भन्ने हिसाबले राष्ट्र बैंकको जनशक्ति बढाएर बजारमा फ्रि जान दिनुचाहिँ ठिक हो जस्तो लाग्छ । मर्ज गराएर १०/१५ वटामा ल्याउँदा एकदमै राम्रो हुन्छ । विजनेश ग्रोथ हुन्छ नाफा बढ्छ भन्ने मलाई लाग्दैन । कम्पिटीसन त हुन्छ नै । यति धेरै बैंक थिएनन् भने अहिले ओलाङचुङगोलामा समेत बैंकको शाखा पुगेको छ । बैंक धेरै भएर देशको इकोनोमीलाई लस भएको छ र ? रेगुलेट गर्ने कुरामा कम संस्था हुँदा राम्रो रेगुलेट हुन्छ भन्ने हुन सक्ला ।

पछिल्लो समय बेंकहरूले सेयर कर्जामा जोड दिएका छन् । जसले गर्दा सेयर बजार बढिरहेको छ, यस्तो अवस्था कहिलेसम्म रहला ?

मार्जिन लेन्डिङ र रियल स्टेटमा लोन जाने भनेकोचाहिँ अरू रियल सेक्टरमा कम लोन भएका बेलामा जाने हो । हाम्रो बैंकको सेयर कर्जा एकदमै नोमिनल छ । रियल स्टेटमा पनि फोकस गरेर लागेका छैनौं । अरू क्षेत्रमा कर्जाको माग नभएपछि मार्जिन लेन्डिङमा आकर्षित हुने चलन हो ।

अधिकांश बैंकर सिईओहरूको सेयर बजारमा लगानी छ, तपाईकोचाहिँ कति छ ?

सुन्य लगानी छ । मेरो रियल स्टेट सेयरमा कुनै पनि लगानी छैन । हामीसँग खास पैसा पनि हुँदैन । सेयर बजारबाट

सम्बन्धित समाचार

लोकप्रिय समाचार