Sticky Breaking News

चार महिनामै वाणिज्य बैंकहरुको कर्जा प्रोभिजन ४५ प्रतिशतले बढेर १ खर्ब ८ अर्ब ८२ करोड पुग्योः राष्ट्र बैंक बेखबर ?

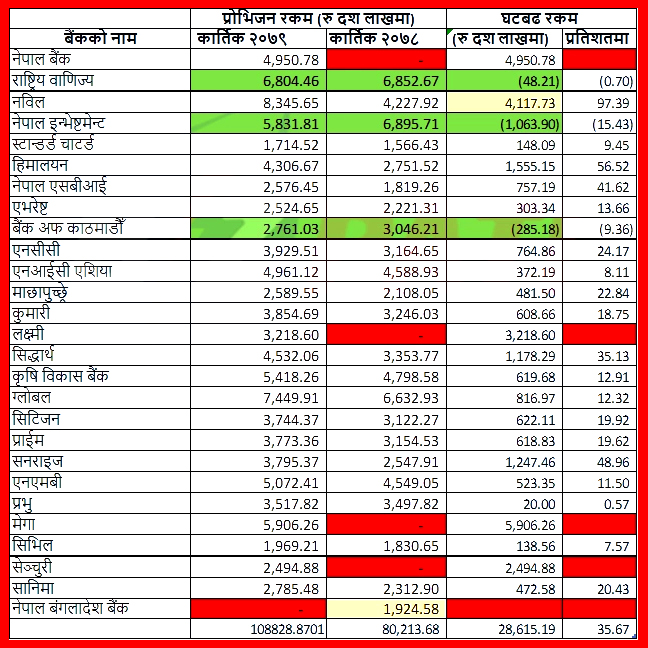

नेपालका २६ वाणिज्य बैंकहरुको कर्जा (लोनलस) प्रोभिजन डरलाग्दोरुपमा देखिएको छ भन्दा फरक पर्दैन । सुन्दै अचम्म लाग्ने विगत ४ महिनाको अवधीमा कर्जाको प्रभिजन १ खर्ब ८ अर्ब ८२ करोड पुगेको देखिन्छ । यो बैंक र वित्तिय संस्थाहरुका लागि क्यान्सर हो भन्दा फरक पर्दैन । गर्भनर साब हेक्का होस् । बैंकहरुले साउनदेखि कार्तिसम्मको ४ महिनामा कुल १ खर्ब ८ अर्ब ८२ करोड ८८ लाख रुपैयाँ प्रोभिजन गरेका हुन् । जुन गत आर्थिक वर्षको सोही अवधिको तुलनामा ३५.६७ प्रतिशत अर्थात २८ अर्ब ६१ करोड ५१ लाख बढी हो । भन्दा फरक पर्दैन । गत आर्थिक वर्षको कार्तिक मसान्तसम्ममा बैंकहरुको यस्तो प्रोभिजन रकम मात्रै ८० अर्ब २१ करोड ३६ लाख रुपैयाँ थियो । सञ्चालनमा रहेका २६ वाणिज्य बैंकहरुको यस्तो रकम असोजसम्म १ खर्ब ८ अर्ब ७८ करोड रुपैयाँ रहेको देखिन्छ ।

फलस्वरुप पनि बैंकहरुको प्रोभिजन रकम बढेको देखिन्छ । एकातर्फ आर्थिक संकुचनको कारण ऋणीहरुले कर्जा तिर्न सकिरहेका छैनन् । व्यवसायमा संकुचन आएसँगै तिर्न चाहेर पनि कतिपय व्यावसायीहरु कर्जा चुक्ता गर्न नसकेको देखिन्छ । कतिपय ऋणीहरु भने उद्योगीव्यावसायीहरुको आन्दोलन र विरोधको निष्कर्ष कुरेर बसेका छन् । केही हदसम्म ब्याज छुट पाईन्छ वा पुर्नकर्जा पाईन्छ कि भन्ने अपेक्षामा तिर्न सक्ने क्षमता राख्दाराख्दै पनि कर्जा चुक्ता गरेका छैनन् । जसले गर्दा बैंक तथा वित्तीय संस्थाले प्रोभिजन गर्नु पर्ने बाध्यता छ ।

चालु आर्थिक वर्ष देखि नै प्रोभिजन रकम बढ्दो ग्राफमा थियो । आर्थिक गतिविधिमा आएको संकुचन राष्ट्र बैंकले सुपरिवेक्षणमा कडाई गरेको कारण पनि प्रोभिजन रकम थप देखिएको छ । साथसाथै व्यावसायीहरु यतिबेला ब्याजदर वृद्धिको विरोध उभिएका छन् । उनीहरु अहिले कर्जा तिर्ने पक्षमा छैनन् । फलस्वरुप पनि बैंकहरुको प्रोभिजन रकम बढेको देखिन्छ । एकातर्फ आर्थिक संकुचनको कारण ऋणीहरुले कर्जा तिर्न सकिरहेका छैनन् । व्यवसायमा संकुचन आएसँगै तिर्न चाहेर पनि कतिपय व्यावसायीहरु कर्जा चुक्ता गर्न नसकेको देखिन्छ । कतिपय ऋणीहरु भने उद्योगीव्यावसायीहरुको आन्दोलन र विरोधको निष्कर्ष कुरेर बसेका छन् । केही हदसम्म ब्याज छुट पाईन्छ वा पुर्नकर्जा पाईन्छ कि भन्ने अपेक्षामा तिर्न सक्ने क्षमता राख्दाराख्दै पनि कर्जा चुक्ता गरेका छैनन् । जसले गर्दा बैंक तथा वित्तीय संस्थाले प्रोभिजन गर्नु पर्ने बाध्यता छ । भन्दा फरक पर्दैन ।

असल कर्जा र सुक्ष्म निगरानीको कर्जामा क्रमशः १ र ५ प्रतिशत प्रोभिजन गर्नुपर्ने व्यवस्था छ । यो बैंकहरुले ऋणीअनुसार व्यावस्था गर्छन् । तर कर्जाले भाका नाघेको तीन देखि ६ महिना अवधि भएको कर्जा(कमशल)मा कुल कर्जाको २५ प्रतिशत प्रोभिजन गर्नुपर्छ । शंकास्पद कर्जा अर्थात भाका नाघेको ६ देखि बढीमा १ वर्षसम्म भएको कर्जा रकमको ५० प्रतिशत र कर्जाले भाका नाघेको १ वर्ष बढि भएमा त्यो कर्जा खराब कर्जामा गनिन्छ ।

राष्ट्र बैंकले बैंक तथा वित्तीय संस्थाको लागि कर्जा प्रवाह गरेपछि नोक्सानी व्यवस्था गरेको छ । असल कर्जा र सुक्ष्म निगरानीको कर्जामा क्रमशः १ र ५ प्रतिशत प्रोभिजन गर्नुपर्ने व्यवस्था छ । यो बैंकहरुले ऋणीअनुसार व्यावस्था गर्छन् । तर कर्जाले भाका नाघेको तीन देखि ६ महिना अवधि भएको कर्जा(कमशल)मा कुल कर्जाको २५ प्रतिशत प्रोभिजन गर्नुपर्छ । शंकास्पद कर्जा अर्थात भाका नाघेको ६ देखि बढीमा १ वर्षसम्म भएको कर्जा रकमको ५० प्रतिशत र कर्जाले भाका नाघेको १ वर्ष बढि भएमा त्यो कर्जा खराब कर्जामा गनिन्छ । जसमा सत प्रतिशत नै प्रोभिजन गर्नुपर्ने दखिन्छ भन्दा फरक पर्दैन ।

नविलको प्रोभिजन रकम ९७ प्रतिशले बढेको छ । गत वर्षको समिक्षा अवधिमा मात्रै ४ अर्ब २२ करोड प्रोभिजन रकम भएको नविलको यो वर्षको कार्तिकसम्म आउँदा यस्तो रकम ८ अर्ब ३४ करोड पुगेको छ । साथै नविल बैंकले यो वर्ष नेपाल बंगलादेश बैंकलाई प्राप्ती गरेको छ ।

तीन वाणिज्य बैकको प्रोभिजन रकम गत आर्थिक वर्षको सोही अवधिको तुलनामा घटेको छ । राष्ट्रिय वाणिज्य बैंक, नेपाल इन्भेष्टमेन्ट बैंक र बैंक अफ काठमाडौको प्रोभिजन रकम घटेको देखिन्छ । भन्दा फरक पर्दैन । यो अवधिमा सबैभन्दा बढी प्रोभिजन रकम नविल बैंकको रहेको छ । नविलको प्रोभिजन रकम ९७ प्रतिशले बढेको छ । गत वर्षको समिक्षा अवधिमा मात्रै ४ अर्ब २२ करोड प्रोभिजन रकम भएको नविलको यो वर्षको कार्तिकसम्म आउँदा यस्तो रकम ८ अर्ब ३४ करोड पुगेको छ । साथै नविल बैंकले यो वर्ष नेपाल बंगलादेश बैंकलाई प्राप्ती गरेको छ । नेपाल बंगलादेश बैंकको गत वर्षको समिक्षा अवधिमा यस्तो रकम २ अर्बको नजिक पुगेको देखिन्छ । सचेत भया ।

सम्बन्धित समाचार

लोकप्रिय समाचार