अन्तरवार्ता

अहिले सरसर्ती हेर्ने हो भने जुनसुकै क्षेत्रको व्यापार ५० प्रतिशतले घटेको छ

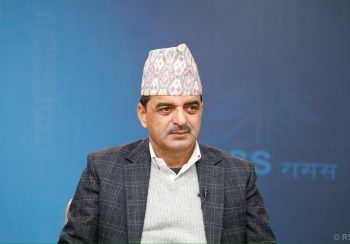

ज्ञानेन्द्रप्रसाद ढुंगाना, सिइओ, नबिल बैंक

चालू आर्थिक वर्षको दोस्रो त्रैमासको अपरिस्कृत वित्तीय विवरणअनुसार बैंकहरूको वित्तीय स्वास्थ्य बिग्रेको देखिन्छ। गत वर्ष पुसमा २.१८ प्रतिशत रहेको बैंकहरूको निष्कृय कर्जा अनुपात (एनपिएल) चालू पुसमा औसतमा साढे ३ प्रतिशत छ। नबिल बैंकका प्रमुख कार्यकारी अधिकृत (सिइओ) ज्ञानेन्द्रप्रसाद ढुंगाना ऋण तिनु नपर्ने अभियान, सुस्ताएको बजार, चालू पुँजी कर्जासम्बन्धी मार्गदर्शनलगायत कारण बैंकको ऋण उठ्न कठिन भइरहेको र अवस्थामा सुधार नआए आगामी चैतमा एनपिएल अझ बढ्ने बताउँछन्।

नेपाल राष्ट्र बैंकको निर्देशक पद छाडेर निजी बैंकमा लामो समयेखि सक्रिय ढुंगाना यसअघि तत्कालीन नेपाल क्रेडिट एन्ड कमर्स (हाल कुमारी) बैंकका महाप्रबन्धक हुँदै तत्कालीन नेपाल बंगलादेश (हाल नबिल) बैंकमा १० वर्ष सिइओ भएर काम गरे। भारतको द इन्स्टिच्युट अफ चार्टर्ड एकाउन्टेन्ट्सबाट चार्टर्ड एकाउन्टेन्सी (सीए) गरेका ढुंगाना अस्ट्रेलियाबाट सर्टिफिकेट पब्लिक एकाउन्टेन्ट तथा वित्तीय विश्लेषणमा स्नातकोत्तर हुन्। आर्थिक मन्दीबाट पार पाउन पहिलो चरणमा सरकारले निर्माण व्यवसायीको रकम भुक्तानी गर्नुपर्ने बताउने ढुंगानासँग मुलुकको अर्थतन्त्र र वित्तीय क्षेत्रको अवस्था, नबिल बैंकका नीति तथा कार्यक्रममा केन्द्रित रहेर गरेको कुराकानीः

बैंकहरूको खराब कर्जा ह्वात्तै बढेको छ। ऋणको सावाँब्याज नउठ्नुमा आर्थिक मन्दीलाई दोष दिने कि बैंकहरूले लगानी गर्दा होस् नपुर्याएको मान्ने?

खराब कर्जा बढ्नुलाई ऋणको सावाँव्याज नियमित नभएको रुपमा लिनुपर्छ। खासगरी गत वर्षदेखि समग्र आर्थिक गतिविधिमा आएको सुस्तताले अहिलेको अवस्था आएको मान्न सकिन्छ। बजारमा वस्तुको माग घटेका कारण बिक्रीमा गिरावट आयो। उधारोमा लगिएका सामानको रकम उठ्न छाड्यो। यसबीचमा धेरै साना तथा मझौला व्यवसाय (एसएमई) तथा पसल बन्द भए। त्यसको मूल वा भित्री कारणका रुपमा सरकारले निर्माण व्यवसायीलाई दिनुपर्ने भुक्तानी समयमै नहुँदाको परिणाम पनि हो।

बिल काटेको रकम समयमा भुक्तानी नभएको र म्याद थप नभएका कारण बिल काट्न बाँकी भएको ठुलो रकम भुक्तानी नहुँदाको असर अर्थतन्त्रमा देखिएको छ। अहिले पनि निर्माण व्यवसायीको ७० अर्ब रुपैयाँ भुक्तानी बाँकी छ भन्ने गरिन्छ। सरकारले समयमा भुक्तानी नगर्दा निर्माण क्षेत्रमा ‘कन्स्ट्रक्सन होलिडे’को स्थिति छ।

निर्माण व्यवसायीले विभिन्न ठाउँबाट इँटा, सिमेन्ट, स्टिलजस्ता सामान तथा श्रमिक उधारोमा प्रयोग गरिरहेका हुन्छन्। तर, निर्माण व्यवसायीको ठूलो रकम लामो समयदेखि भुक्तानी नहुँदा बैंकमा हुने ‘रिपेमेन्ट’को काम रोकिएको छ। यसले समयमा बैंकको सावाँब्याज उठ्न समस्या भएको छ। अर्कोतिर हिजोको समय ब्याजदर केही महँगो भयो। त्यसको असर पनि बैंकिङ क्षेत्रको खराब कर्जामा देखियो।

त्यसैगरी खराब कर्जा अनुपात (एनपिएल) बढ्नुमा केही व्यक्तिको अराजक गतिविधि तथा बैंकको ऋण तथा उधारो तिर्नुपर्दैन भन्ने हल्लाले पनि केही सहयोग गरेको छ। बैंकको ऋण नतिर, हामी मिनाहा गर्छु, ऋण उठाउन आउने मानिसलाई कालोमोसो लगाउनुपर्छ भन्ने अनावश्यक हल्ला चलाएर भुक्तानी प्रणालीलाई खल्बल्याउन खोजिएका कारण अलिक कम बुझाइ भएका केही ऋणीले सावाँब्याज नतिरेको अवस्था पनि छ।

कयौं स्थानमा २५ लाख रुपैयाँ ऋण लिएको ठाउँमा पाँच लाख तिरेर २० लाख बाँकी राखेका छन्। २० लाखभन्दा मुनिको ऋण मिनाहा हुन्छ भन्ने बुझाइका कारण सामथ्र्य हुँदाहुँदै पनि नतिरेका कयौं उदाहरण छन्। विशेषगरी तराई क्षेत्रमा यस्तो किसिमको बुझाइ धेरै छ।

अर्कोतिर पछिल्लो चरण मर्जरको केही असर खराब कर्जामा परेको देखिन्छ। दुई भिन्न प्रवृत्ति भएका र भिन्नभिन्न मापदण्डमा काम गरिरहेका बैंकहरू एकै ठाउँमा जाँदा सेवाग्राहीलाई असहज भएको छ भने कर्मचारीमा पनि त्यसको असर परेको छ। कर्मचारीमा देखिएको अलमलले पनि केही मात्रामा एनपिएलमा असर परेको देखिन्छ। जुनजुन बैंक मर्जरमा गएका छन्, विशेषगरी ती बैंकहरूको एनपिएल ह्वात्तै बढेको तथ्यांकले देखाउँछ। भिन्न प्रक्रिया र धारणासहित आएका बैंकहरू जोडिँदा केही फरकपन हुँदो रहेछ। सेवाग्राहीलाई प्रदान गर्ने सेवा, समयमा गर्ने प्रवृत्ति र उचित समयमा नवीकरण नहुँदा पनि एनपिएलमा प्रभाव पारेको देखिन्छ।

नबिल बैंकका सन्दर्भमा हामीले गत वर्षदेखि एनपिएललाई कुल (ग्रस) र खुद (नेट) एनपिएलको अन्तर्राष्ट्रिय अभ्यासलाई पछ्याएका छौं। नबिलको पुसमा ग्रस एनपिएल ३.८ प्रतिशत छ भने नेट एनपिएल १.२६ मात्रै छ। एनपिएलले खराब कर्जाबापत थप रकम व्यवस्था (प्रोभिजन) गरेको रहेछ भन्ने देखाउँछ।

पहिलादेखि शतप्रतिशत प्रोभिजन नगरेको भनेको १.२६ मात्रै हो भन्ने नेट एनपिएलले जानकारी दिन्छ। बैंक वित्तीय संस्था नागरिकको योगदानका आधारमा चल्ने हुन्। यसर्थ प्रोभिजनको व्यवस्था स्पस्ट रुपमा नागरिकलाई दिनु आवश्यक छ। तर, कतिपय सन्दर्भमा यो वर्षको नेट र गत वर्षको ग्रससँग तुलना गरेर एनपिए घट्यो भन्ने गरिएको छ। अर्कोतिर अन्य संस्थाको ग्रससँग नबिलको नेट एनपिएल पनि तुलना गरेको पाइन्छ, जुन गलत हो।

एकथरीले चालू पुँजी कर्जासम्बन्धी मार्गदर्शनका कारण एनपिएलमा धेरै प्रभाव प¥यो भन्छन्। वास्तवमा यसको प्रभाव कस्तो छ?

प्रत्यक्ष नभने पनि अप्रत्यक्ष रुपमा बैंकको एनपिएलमा चालू पुँजी कर्जासम्बन्धी मागदर्शनको प्रभाव परेको देखिन्छ। चालू पुँजी कर्जा आउनुभन्दा अगाडि कोरोना महामारीका लागि थप कर्जा दिइयो। ‘टर्म’ ऋण, चालू कर्जाजस्ता ऋण दिएको एक वर्षपछि चालू पुँजी कर्जा मार्गनिर्देशन आयो। अधिकांश व्यावसायिक ऋण मार्गदर्शनभन्दा बढी भएको पाइयो। मार्गदर्शनभन्दा बढी भएको कर्जालाई एक वा दुई वर्षभित्रमा ‘सेडुलिङ’ गरेर तिराउनुपर्ने भयो।

ठीक त्यही बेला आर्थिक मन्दी आयो। मन्दीको समय वर्षौंदेखि नागरिकले चलाएको अधिक कर्जा मार्गदर्शनभन्दा बढी भयो। मार्गदर्शनले एक वर्षभित्रमा दुई वा चार किस्तामा तिर्ने सुविधा दिँदा पनि मन्दीका कारण पहिलो किस्ता नै नतिर्ने अवस्था रह्यो। उत्पादित÷आयातीत सामान बिक्री भएन। अहिले सरसर्ती हेर्ने हो भने जुनसुकै क्षेत्रको व्यापार ५० प्रतिशतले घटेको छ। मन्दीको समय पनि सामान्यतया पेय पदार्थ, औषधी, दूरसञ्चार र खाद्यान्न व्यापार घट्दैन तर नेपालमा घटेको छ। सिमेन्ट तथा स्टिलको व्यापार ३० प्रतिशत कम छ।

समग्रमा माग र बजार खपत संरचनै परिवर्तन भएको देख्न सकिन्छ। अहिलेको आर्थिक मन्दीको अवस्था सुधार गर्न सरकारको तर्फबाट ‘बिग पुस’ योजना अघि सार्नुपर्छ। निर्माण व्यवसायीको भुक्तानी गरिदिनु अहिलेको मन्दीबाट उम्किने सबैभन्दा उत्तम उपाय हो।

अहिले बैंकहरूको सम्पूर्ण ध्यान ऋण असुलीमा छ। यो बेला बैंक व्यवस्थापनले कर्मचारीलाई लक्ष्य (टार्गेट) पूरा गर्न विभिन्न किसिमले दबाब दिइरहेको र बैंकका कर्मचारी आत्महत्यासम्म गर्न थालेको भन्ने विषय जोडतोडले उठिरहेको छ। कर्मचारी भर्नाकै समय पर्याप्त प्रशिक्षण नहुँदा यस्ता समस्या आएको त होइन?

खराव सम्पत्ति (एनपिए) बढ्दै गएपछि बैंकको केन्द्रीय कार्यालय तथा सम्बन्धित निकायबाट बढी एनपिए भएका शाखामा सोध्ने र बुझ्ने काम स्वाभाविक रुपमा हुन्छ। किन समयमा तिर्ने काम भएन? ऋण÷ऋणीको अवस्था के छ भन्ने विषय सोधिखोजी हुनु अन्यथा होइन।

जहिले पनि ऋण लगानी भइसकेपछि त्यसको असुली र नियमितता बैंकहरूको प्राथमिकतामा पर्ने विषय हो। अहिले एकातिर बैंकले ऋण उठाउन कर्मचारीलाई ताकेता गर्ने र अर्कोतिर समाजमा बढिरहेको उच्छशृंखल गतिविधि (ऋण उठाउन आउनेलाई लखेट्नुपर्छ भन्ने भाष्य निर्माण) का बीचमा कर्मचारीलाई काम गर्न दबाब परेको यथार्थ हो। अर्थात्, व्यवस्थापक र ऋणीको चेपुवामा कर्मचारी परेका अवश्य छन्।

बैंकिङ क्षेत्रविरुद्ध ‘अन्टसन्ट’ बोलेर हिँड्ने मानिसलाई राज्यले कही गर्दैन। अझ कतिपय अवस्थामा सरकार चलाएका व्यक्तिहरूले पनि गलत भाष्यलाई साथ दिइरहेको पाइन्छ। यसले राज्यको शान्ति–सुव्यवस्थाको वातावरणमाथि प्रश्न उठाइरहेको छ। यद्यपि एकाध घटनालाई लिएर ५०औं हजार कर्मचारी रहेको वित्तीय क्षेत्रलाई सामान्यीकरण गरिहाल्नु हुँदैन। कतिपय अवस्थामा यस्ता घटना व्यक्तिगत स्वभावमा पनि भर पर्छ।

कतिपय मानिसको स्वभाव जस्तोसुकै दबाबमा सरल तरिकाले काम गर्ने किसिमको हुन्छ भने कतिपय कुनै किसिमको दबाब थेग्न नसक्ने किसिमको हुन्छ। कर्मचारी भर्नाकै समय पर्याप्त प्रशिक्षण नदिइएको भन्ने होइन। अथवा तालिम कम भएर यस्तो परिवेश निर्माण भएको होइन। कारण जे देखाए पनि मुलुकको आर्थिक गतिविधि अझै चलयमान भएन भने तेस्रो त्रैमासिकमा एनपिए अझै बढ्छ।

खराब सम्पत्ति व्यवस्थापनका लागि सम्पत्ति व्यवस्थापन कम्पनी आवश्यक छ भन्ने विषय बैंकिङ क्षेत्रले वर्षौंदेखि उठायो। तर, सरकारले कानमा तल हालेर बस्यो। अर्कोतिर बैंकलाई घरजग्गाको हदबन्दी लाग्ने भन्ने विषय प्रवेश भइरहेको छ। यसले परिस्थिति झनै बिग्रिने देखिन्छ। बैंकहरूले एनपिए व्यवस्थापन कसरी गर्छन्?

एनबिए व्यवस्थापन केही जटिल बन्दै गएको छ। बैंकहरूले सम्पत्ति व्यवस्थापन कम्पनी (एएमसी) चाहिन्छ भनिरहेका छौं। संसारमा अन्यत्र पनि एएमसी छन्। केही सफल भए भने केही असफल देखिए। बैंकर्स संघले केन्द्रीय बैंकलाई २०औं वर्षदेखी एएमसीका विषयमा भन्दै आएको हो।

तर, कानुनी झन्झटलगायतका विषयले काम अघि बढेन। फेरि पनि एएमसी आवश्यक छ। बैंकिङ क्षेत्रमा ठूलो मात्रामा एनबिए छ। घरजग्गा कारोबारमा रहेको मन्दीका कारण बैंकहरूले लिलामी गरेका सम्पत्ति बिक्री हुन छाडेको छ। बैंकहरूले यस क्षेत्रमा थप लगानी गर्ने अवस्था छैन। शतप्रतिशत ‘इक्विटी’ हालेर किन्ने मानिस धेरै कम छन्। किन्ने मानिस पनि अझ घट्ने आशमा पर्ख र हेरको अवस्थामा छन्।

अहिले १५ प्रतिशत हाराहारी सम्पत्तिको मूल्य घटिसकेको छ। किन्ने मानिसलाई अझै घट्छ भन्ने आश छ। यसर्थ, एनबिए तुरुन्तै बिक्री भइहाल्ने अवस्था छैन। निजी क्षेत्रमा भन्दा सरकारी स्तरबाट एएमसी खुल्यो भने उसलाई कानुनी अधिकार पनि हुन्छ र व्यवस्थापनको काम सजिलै गर्न सक्छ। बैंक एक्लै जाँदा भनेको घर खाली नहुने, खाली भए पनि अनेक किसिमका र सोच्दै नसोचेका मुद्दामामिला झेल्नुपर्ने स्थिति छ। तेस्रो, चौथो, श्रीमती निस्किएर मुद्दा हाल्ने अवस्था छ, जुन बैंकलाई सुरुमा थाहा हुँदैन। यस्तो अवस्थामा अदालतबाट अन्तरिम आदेश आउँछ र प्रक्रिया लम्बिएर जान्छ।

पछिल्लो समय हदबन्दी बैंकहरूलाई पनि लाग्छ भनेर केही मालपोत कार्यालयले कुरा उठाइरहेका छन्। यसले एनबिए बुक गर्न समस्या भइरहेको छ। यदि बैंकलाई पनि हदबन्दी लाग्ने हो भने बैंकिङ व्यवसाय चल्न मुस्किल हुन्छ। हदबन्दीमा तोकिएको सीमा बैंकहरूले धेरै पहिला पार गरिसकेका छन्। हदबन्दी लगाएर एनबिए बुक गर्न नदिने एउटा विषय भयो। अहिले त भएको पनि बेच्न नदिने विषय उठिरहेको छ। बैंकहरूले यस विषयमा प्रधानमन्त्री, भूमि व्यवस्था, सहकारी तथा गरिबी निवारण मन्त्री, मुख्यसचिव सबैलाई अवगत गराएका छन्। फेरि पनि यी विषयमा प्रस्ट्याउन चाहन्छौं, बैंकमा हदबन्दी लागू भए थप जटिलता सिर्जना गर्दछ।

लामो समयदेखिको बार्गेन पर्चेज गेन र एफपिओमा लाभ करको मुद्दा सरकारको निर्णय र अदालतको आदेशअनुसार सकियो। बैंकहरूले कर पनि तिरिसके। सुरुमा जसले पैसा तिर्नुपर्दैन भने, तिनलाई कारबाहीको भागिदार नबनाई त्यसको भार वर्षौंपछि नयाँ लगानीकर्तालाई थोपरियो। यो बैंकरहरूकै बदमासी भएन र?

बार्गेन पर्चेज गेन र एफपिओमा कर लाग्दैन भनेर आन्तरिक राजस्व कार्यालयले दुई–दुई पटक लेखेर दिएको छ। यो कर योग्य आए होइन, पुँजीको अंश हो। प्राविधिक रुपमा बार्गेन पर्चेज पनि बार्गेन पर्चेज गेन होइन, सञ्चित पुँजी हो। पछिल्लो समय कर कार्यालयले आयकर ऐनको दफा ५६ (३) लाई टेकेर अन्य कुनै किसिमबाट आय भएर सेयरधनीलाई बाँडेमा कर लाग्छ भनेर यसमा कर लगाइएको छ। महालेखाको प्रतिवेदन आउनुभन्दा अगाडिसम्म यसमा कर लाग्दैन भन्ने थियो। नेपाल इन्भेस्टमेन्ट बैंकले तिर्नुपर्छ वा पर्दैन भनेर सोधेर दुई वटा चिठी पठाउँदा लाग्दैन भन्ने जवाफ आएको थियो। धेरै वर्ष पनि भयो। कति लगानीकर्ता यसबाट बाहिरिइसकेका छन्।

बैंकहरू अदालतमा गए। अदालतबाट मुद्दा खारेज भयो तर के कारणले भयो भन्ने विषय अहिलेसम्म थाहा छैन। बैंकहरूले दर्ता गरेको मुद्दा खारेज भयो भन्ने जानकारी छ तर किन भन्ने जानकारी छैन। बैंकहरू पूर्ण पाठ कुरेर बसेका छन्। तर, तिर्नुपर्ने भनिएको कर दायित्व तिरिसकेका छन् किनभने तोकेको समयमा नतिर्दा दसौं वर्षदेखिको पेनाल्टी र ब्याज लाग्ने भयो।

फेरि, दुई दिन मात्रै समय दिइएको थियो, जसमा एक दिन शनिबार थियो। बाध्यात्मक अवस्थामा बैंकहरूले तिर्नुपर्ने भनिएको कर तिरे। त्यसको प्रभाव चुक्ता पुँजीमा परेको छ। यसले चालू वर्षको वित्तीय विवरण नै प्रभावित भएर ब्यालेन्स सिट नोक्सानीमा जाने देखिन्छ। यो चालू खर्चमा गर्नुपर्ने हुन्छ, जसको पुँजी रिजर्भ छैन।

नबिल बैंकको हकमा भने क्यापिटल रिजर्भ थियो। नबिलले गत वर्ष ‘एक्विजिसन’बाट आएको पुँजीमध्ये डेढ अर्ब रुपैयाँ बाँडेका थिएनौं। त्यही पैसाले लगभग पुग्यो। यसले गर्दा नबिलले नाफा नोक्सान खाता (पिएल एकाउन्ट) मा ‘चार्ज’ गर्नुपरेन। तर, धेरै बैंकहरूले पिएल एकाउन्टमा चार्ज गर्छन्। कतिपयले ‘रिटर्न अर्निङ’ नै नकारात्मक बनाएर चार्ज गरे।

यसरी बैंकहरूलाई जबरजस्ती काम गराइएको छ। राज्यले जबरजस्ती गरेपछि अरुको केही लाग्ने कुरा भएन। अदालतमा बुझाउने सन्दर्भमा पनि हाम्रा कानुन व्यवसायीले राम्रोसँग बुझाउनुभएको हो। बैंकर्स संघका अध्यक्ष, मलगायत अन्य धेरै सिइओ बसेर सुनेको पनि हो। यति भन्दा पनि सर्वोच्च अदालतको संवैधानिक इजलासले मुद्दा खारेज गर्यो तर अहिलेसम्म हामीलाई थाहा छैन। (क्यापिटल नेपाल)